股票杠杆网站开户 中金:不要低估美联储降息的时点和幅度

中金认为股票杠杆网站开户,美国通胀持续改善、经济同步降温,考虑到市场对降息定价偏谨慎,降息交易仍有充分表现空间。

美国通胀可能加速改善

5月份美国CPI将于6月12日(周三)公布。中金大类资产模型预测美国名义CPI环比0.07%(一致预期0.1%,前值0.31%,图表1),核心CPI环比0.27%(一致预期0.3%,前值0.29%,图表2)。

图表1:名义CPI环比贡献拆分及预测

资料来源:Bloomberg,中金公司研究部

图表2:核心CPI环比贡献拆分及预测

资料来源:Bloomberg,中金公司研究部

名义CPI环比大幅回落,反映前期商品上涨缺乏基本面支持,汽油价格出现明显调整(图表3)。

图表3:汽油价格走弱

资料来源:Bloomberg,中金公司研究部

核心CPI环比小幅回落,反映市场房租通过统计滞后效应压低房租通胀(图表4),劳动力市场供给修复(图表5),以及核心商品供需走向均衡(图表6)。

图表4:模型显示房租通胀或继续走弱

资料来源:Zillow,Apartment List,中金公司研究部

图表5:美国劳动力供需缺口持续收窄

资料来源:Haver,中金公司研究部

图表6:供应链压力缓解压低核心商品通胀

资料来源:Haver,中金公司研究部

与此同时,残余季节性(Residual Seasonality)可能从推高通胀转为压低通胀,让通胀读数有一定概率低于我们的模型计算与市场一致预期。由于12个月之前通胀环比增速较低,基数效应导致通胀同比增速较前值变化不大,我们预测名义与核心CPI同比分别为3.4%与3.5%。往前看,美国通胀可能继续改善,只要不出现黑天鹅事件,模型预测CPI通胀今年会落到2.5%-3%区间,PCE落到2%-2.5%区间,没有观察到二次通胀的风险。

美国经济同步降温,勿低估美联储降息的时点和幅度

近期美国经济数据持续走弱。5月ISM制造业PMI再度下滑,录得48.7,低于市场预期的49.6。美国经济分析局修订一季度的GDP增速从1.6%下调至1.3%。此外,本月ISM芝加哥地区PMI骤降至35.4:过去50年每次出现如此低的芝加哥PMI,美国无一例外陷入衰退(图表7)。

图表7:ISM芝加哥地区PMI已接近衰退时期水平

资料来源:Bloomberg,中金公司研究部

本周五即将公布5月非农就业数据,彭博一致预期非农就业人数将增加18.5万人,大幅低于3月新增就业人数31.5万人(图表8)。

图表8:美国非农就业增长持续放缓

资料来源:Bloomberg,中金公司研究部

我们认为1季度美国的强劲经济可能与疫情后异常季节性有关,统计数据高估了经济动能。美国增长可能仍处于下行通道之中,并未开始复苏,原因有以下因素:美债利率水平太高,压制经济增长(图表9)。

图表9:美债利率水平高,压制经济增长

资料来源:Wind,中金公司研究部

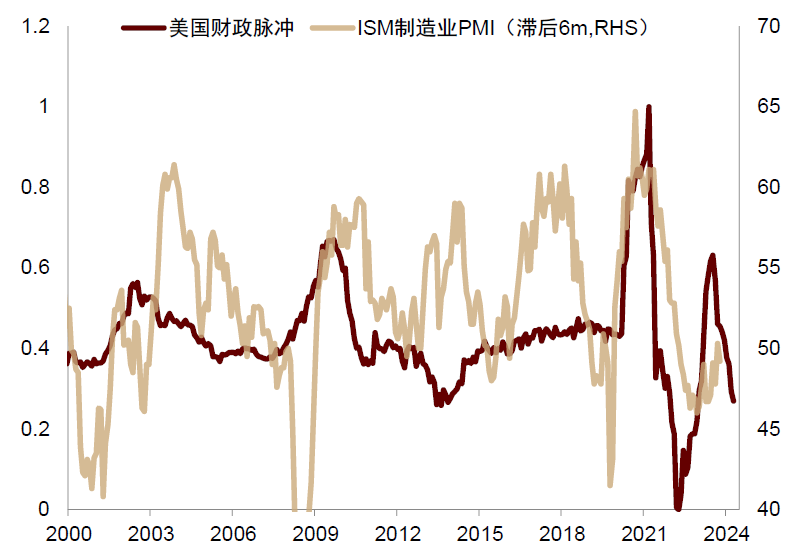

财政对经济的支持边际转弱(图表10),美国居民的超额储蓄已经耗尽(图表11),我们建议勿低估经济下行过程中的非线性。

图表10:财政对美国经济的支持减弱

资料来源:Bloomberg,中金公司研究部

图表11:旧金山联储测算美国家庭超额储蓄在3月份已经耗尽

资料来源:美联储,中金公司研究部

再考虑通胀持续改善,金融环境风险增大,建议勿低估美联储降息的时点和幅度。期货市场计入9月降息概率只有57%,7月降息概率只有19%,市场对降息定价偏谨慎,降息交易仍有充分表现空间。

迎接海外降息潮,欧洲加拿大先降息

通胀改善不但发生在美国,自去年底至今,德国CPI同比下降150bp, 英国下降110bp, 加拿大下降70bp,德法CPI通胀已经回到2%附近(图表12)。

图表12:各国CPI同比中枢下移,通胀改善

资料来源:Wind,中金公司研究部

这些国家通胀改善快于美国,反映经济更弱,也与统计机构对OER房租通胀的计量方法有关。我们预计海外通胀明显改善,将为央行转向降息创造条件。瑞士银行已经于今年3月份率先降息。加拿大央行在本周三发布了最新的议息结果,宣布将基准利率下调25个基点至4.75%,并将银行利率从5.25%降至5%,成为G7国家中首个采取降息行动的央行[1]。主要原因是该国通胀放缓趋势已经持续了数月,同时劳动力市场活动明显降温,加之加拿大一季度经济增长乏力,仅录得1.7%的增速,显著低于预期。

与此同时,市场普遍预计欧洲央行将在本周四进行自2019年以来的首次降息,主要是由于基本面压力。尽管欧元区第一季度GDP增长0.3%,好于市场一致预期,但彭博显示市场预期其全年增速仅为0.7%,表明经济增长或仍乏力。5月欧盟CPI同比有所上涨,达到2.6%,但已接近欧洲央行2%的目标。因此,市场普遍预期欧洲央行将降息25个基点,将存款利率从去年的创纪录高点4%下调至3.75%[2]。

积极布局降息交易,增配美债与黄金

我们预判海外央行陆续降息将为全球大类资产创造机会。根据历史周期经验,美联储降息开始后6个月里美债和黄金表现占优(图表13)。

图表13:降息周期开启之后的6个月里,美债、黄金占优

资料来源:美联储,中金公司研究部

加息结束后降息开始前美债有高个位数表现(图表14)。

图表14:美联储加息结束后到降息开始前,美债胜率最高

资料来源:Wind,中金公司研究部

但是在本轮周期中,美债回报仅有1.8%,存在补涨可能。使用“利率预期+期限溢价”分析框架,十年期美债利率均衡价格在3.5%附近,目前美债利率仍有4.3%,具有充分下行空间。黄金过去2年表现亮眼,2024年至今累计回报13%,在全球大类资产中排名领先(图表15)。

图表15:2024年至今全球大类资产涨跌幅排序(截至2024/6/5)

资料来源:Bloomberg,中金公司研究部

我们认为黄金没有透支降息开始后的上涨空间,上涨行情尚未结束,原因在于黄金的投资逻辑已经发生变化。过去2年黄金上涨主要受货币属性支持,反映美元信用下降,但金融属性仍在压制黄金表现(图表16,《黄金的新趋势与新机遇》)。

图表16:中金大类资产四因子模型对黄金价格涨幅贡献的拆分

资料来源:Bloomberg,中金公司研究部

一旦海外央行降息潮启动,美债利率下行,黄金的金融属性可能转向支持黄金上涨,金融属性与货币属性联动,可能推动黄金创出历史新高。降息交易回归,同样利好海外股票和铜油等商品资产。但海外股票估值过高,近期铜油上涨受情绪因素影响较大,供需矛盾其实并不突出(图表17)。

图表17:全球主要交易所铜库存水平相对往年并不低

资料来源:iFinD,中金公司研究部

如果全球经济降温过快,可能引发这些资产价格高位调整。因此,我们建议谨慎做多海外股票,规避铜油等商品资产。欧洲通胀改善进度快于美国,可能引发欧元走弱压力,让美元下行幅度相对有限。

本文作者:李昭(SAC执证编号:S0080523050001)、杨晓卿(SAC执证编号:S0080523040004)、屈博韬(SAC执证编号:S0080123080031),来源:中金点睛,原文标题:《中金:布局去通胀,迎接降息潮》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王永生 股票杠杆网站开户